Descubre si la rentabilidad de tu plan de pensiones puede ser negativa.

Aunque los planes de pensiones representan una figura de inversión popular y utilizada, no siempre es tan conocida ‘la letra pequeña’ de los mismos. De ahí que una de las dudas más habituales que suele surgir entre los pensionistas o los partícipes es si la rentabilidad de los planes de pensiones puede llegar a ser negativa. Aquéllos se preguntan: ¿puedo perder dinero con un plan de pensiones? La respuesta, en las próximas líneas.

Sin más preámbulos, lo primero es aclarar que «los planes de pensiones no garantizan ningún tipo de rentabilidad, ésta dependerá de las inversiones en las que se materialicen las aportaciones a los planes de pensiones de los partícipes», tal y como recuerdan desde el Instituto Aviva.

El plan de pensiones no garantiza rentabilidad

Dependiendo de la categoría del plan, el partícipe asume más o menos riesgos, pero en cualquier caso, el plan de pensiones no garantiza ninguna rentabilidad, pudiendo ésta ser negativa.

¿Y si invierto en un plan de pensiones de renta fija?

Los títulos de renta fija, al igual que los de renta variable, fluctúan en los mercados financieros. Un incremento de los tipos de interés o un incremento en el riesgo de quiebra de alguno de los emisores de los bonos en los que invierta el fondo de pensiones son las causas más comunes de las posibles pérdidas que se pueden generar a corto plazo en un plan de pensiones de renta fija.

«Estas caídas de valor liquidativo serán reversibles a más plazo siempre que el incremento del riesgo de quiebra de esos emisores no se materialice en la quiebra definitiva, que supondría una pérdida total o parcial de lo invertido en el plan de pensiones», explican los expertos del Instituto Aviva.

¿Qué son los planes de pensiones garantizados?

Las entidades financieras promotoras del plan suelen ofrecer a los partícipes de planes individuales una garantía referida a la obtención de un cierto valor del derecho consolidado en una fecha determinada.

Dicha rentabilidad suele estar condicionada por un compromiso de fidelización, es decir, de permanencia en el plan de pensiones hasta una fecha determinada. Suelen abarcar un periodo preestablecido, no toda la duración del plan.

Cabe destacar que no es el plan de pensiones quien garantiza la rentabilidad y, por tanto, la garantía es exigible a la entidad financiera que se obliga a satisfacerla directamente al partícipe, no al propio plan.

Cómo funciona un plan de pensiones garantizado

Dicho en otras palabras, para que lo entiendas mejor: el plan de pensiones invertirá tu dinero como lo haría cualquier otro producto de ahorro a largo plazo, pudiendo ganar o perder.

Si los gestores cumplen con las expectativas y ganan, cobrarás en función de lo acordado cuando llegue la fecha de vencimiento. Lo mejor de todo es que también cobrarás, o por lo menos recuperarás tu dinero, en caso de que los gestores lo hagan mal y el plan de pensiones pierda rentabilidad, tal y como ha venido ocurriendo en los últimos años.

Quién garantiza el plan de pensiones

El plan de pensiones está garantizado, pero ¿por quién? ¿Qué organización se hará cargo en caso de que el plan haya perdido dinero? Normalmente será la propia entidad quien pague con sus propias reservas o, en el mejor de los casos, mediante una garantía externa contratada a una aseguradora.

Dicho de otra forma, ni la entidad gestora del fondo de pensiones ni mucho menos el Fondo de Garantía de Pensiones asumirán ese compromiso.

En el peor de los casos, el banco en el que contrataste el plan podría quebrar y tu dinero no estaría asegurado, como ya se ha indicado.

Tratamiento fiscal de los planes garantizados

El hecho de que el plan de pensiones esté garantizado, ¿supone alguna diferencia en cuanto al tratamiento fiscal de la prestación? Que un plan de pensiones esté garantizado supone que existe un tercero, normalmente el promotor, que otorga una garantía al partícipe sobre la rentabilidad del plan.

Si la rentabilidad obtenida por el plan de pensiones resultara inferior a la garantizada, la diferencia de prestación resultante sería cubierta por el garante y no por el fondo de pensiones.

Ejemplo de plan de pensiones garantizado

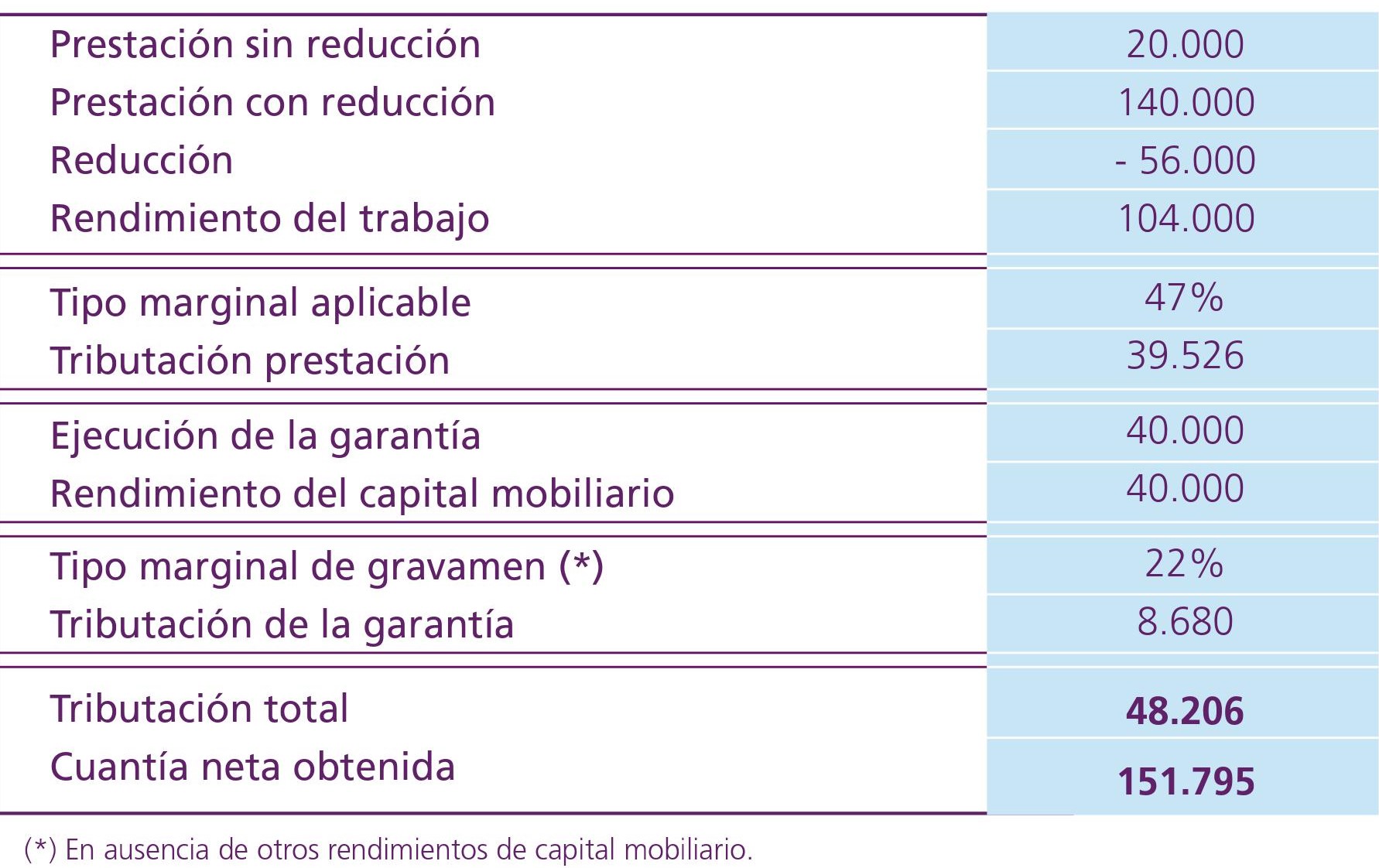

En mayo de 2015, un partícipe residente en Murcia se jubila y se dispone a cobrar su prestación en forma de capital. La rentabilidad del plan de pensiones no ha alcanzado el nivel garantizado, por lo que la cuantía cobrada se compone de los derechos consolidados por importe de 160.000 euros y de la ejecución de la garantía por importe de 40.000 euros. De los derechos consolidados, 140.000 se generaron con aportaciones anteriores a 2007.

¿Qué diferencia de tratamiento fiscal habría en tal caso? Esta diferencia en cuanto al pagador es la que justifica, a juicio de la Dirección General de Tributos, que esta parte de prestación no se considere rendimiento del trabajo sino rendimiento del capital mobiliario.