Históricamente los españoles han dejado la planificación de su jubilación en manos del Estado con la esperanza de poder cobrar una pensión pública con la mantener su nivel de vida tras jubilarse. Sin embargo, la realidad es que estos planes pueden ser demasiado optimistas. ¿Quieres saber por qué?

El debate sobre el límite del sistema público de pensiones no es nuevo y ha servido para escribir ríos de tinta al respecto. La negativa evolución demográfica española es el principal elemento que juega en contra de la sostenibilidad del sistema de pensiones español. España se hace más vieja y no cuenta con suficientes jóvenes para sostener a los que empiezan a jubilarse y a los que lo harán en los próximos años.

La caída en picado de los salarios tampoco ayuda. Los trabajadores de hoy en día cobran menos que los de generaciones anteriores y por cada asalariado que se jubila con un sueldo alto, entra otro en el sistema con un sueldo menor. El alto paro, por encima del 20%, tampoco ayuda a romper esta dinámica y sí a que más personas acepten salarios menores. El resultado es que hay menos gente cotizando y cotizan menos para pagar unas pensiones más altas que las que hemos visto hasta ahora -con eltiempo las pensiones serán menores por el simple hecho de que se ha cotizado por menores salarios-.

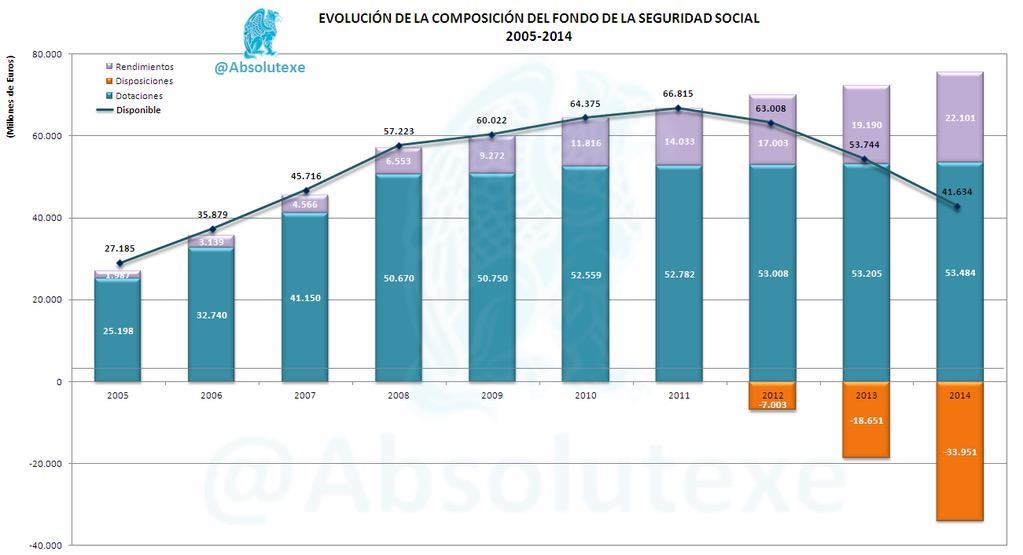

¿El resultado? A veces una imagen vale más que mil palabras y esta que recogemos de Absolutexte es una de ellas (pulsar en la imagen para hacerla más grande).

Sólo este gráfico debería servir para que te plantees la necesidad de buscar fuentes alternativas de inversión para tu jubilación. Dicho de otra forma, que planifiques de dónde vas a conseguir ingresos en caso de que las pensiones bajen.

Alternativas de inversión para la jubilación

Y llegados a este punto ¿Cuáles son las alternativas de ahorro para la jubilación? En otro artículo las abordamos en profundidad, pero desde aquí hacemos un pequeño resumen.

Planes de pensiones privados. Son la alternativa clásica. Un plan de pensiones te permitirá junta capital al tiempo que difieres el pago de impuestos hasta su rescate y que puedes reducir las aportaciones en la declaración de la renta. Aquí puedes ver los mejores por categoría.

Fondos de inversión. Una opción que está en boga y que permite invertir en un sector entero o en una región entera comprando un solo producto financiero. Ideales para diversificar y también para tener un control sobre dónde estamos invirtiendo. Cuentan con la ventaja fiscal de que el traspaso entre planes no tributa.

PPA o Planes de Previsión Asegurados. Operan de forma similar a los planes de pensiones, con sus mismas ventajas fiscales. La diferencia estriba en que en este caso el capital invertido más un pequeño beneficio sí están garantizados.

PIAS o Planes Individuales de Ahorro Sistemático. Son otro producto específico para el ahorro a largo plazo. Garantizan el capital aportado más una pequeña remuneración y cuentan con bonificaciones fiscales e incentivos a la inversión por parte de la entidad.

Plan Ahorro 5. Ideal para inversiones a cinco años vista que busquen seguridad. Ofrecen rendimientos exiguos pero están exentos de tributar si se mantienen durante 5 años. El límite a la inversión es de 5.000 euros.

Bolsa. Invertir en bolsa es la opción de los más intrépidos.

Renta Fija. Los bonos del Estados son otra opción. En este caso no hablamos de comprarlos pensando en vender, sino con voluntar de ir cobrando cada año la prima.